2023化妆品外贸:出口额同比增长16.7%,贸易逆差持续收窄

- 2024-02-22 11:01

- 作者:柳燕

- 来源: 中国食品药品网

2023年是三年新冠疫情防控转段后经济恢复发展的一年。虽然面临国际形势复杂严峻、全球经济增长乏力等不利因素影响,但我国经济顶住外部压力不断发展壮大。在化妆品领域,随着文化自信回归、民族品牌崛起、营销方式多元化发展,我国化妆品“走出去”保持强劲动力,取得亮眼成绩。

中国医药保健品进出口商会根据海关数据统计显示,2023年我国化妆品出口额达65.1亿美元,同比增长16.7%;进口额为179.4亿美元,同比下滑19.4%。出口“爆发式”增长与进口“疲软式”下降形成鲜明对比。受进口业绩下滑影响,2023年我国化妆品全年贸易额同比下降12.2%,为244.5亿美元。从纵向看,我国化妆品贸易逆差持续收窄,从2021年的200.4亿美元快速收窄至2023年的114.3亿美元。

出口竞争力稳步提升

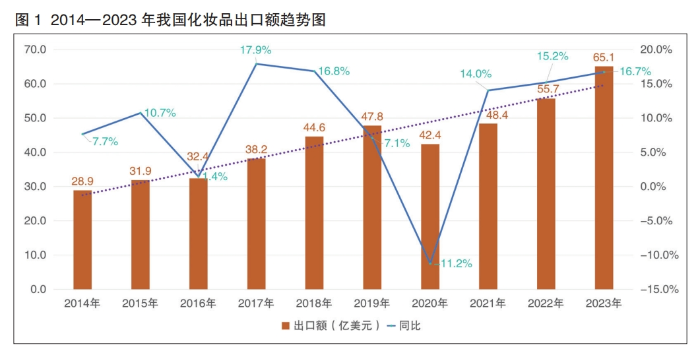

近十年来,我国化妆品出口额基本保持增长态势,从2014年的28.9亿美元逐步攀升至2023年的65.1亿美元;除2020年因受新冠疫情影响出口额有所下滑外,其余年份均保持正增长,且增幅大部分超过10个百分点(详见图1),充分体现出我国化妆品国际竞争力正稳步提升。

主要出口市场情况

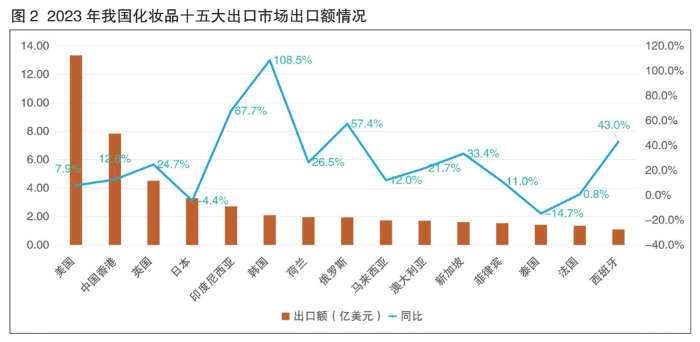

我国化妆品出口市场相对分散,2023年出口前五大市场分别是美国、中国香港、英国、日本和印度尼西亚,上述五大市场出口额占我国化妆品出口总额的48.7%。美国是我国化妆品出口第一大市场,对美出口占我国化妆品出口总额的20.5%,出口额13.3亿美元,同比增长7.9%;中国香港和英国是我国化妆品出口第二、三大市场,出口额分别达7.8亿美元和4.5亿美元,均逆转2022年负增长态势,分别增长12.6%和24.7%;日本仍为我国第四大化妆品出口市场,出口额3.3亿美元,同比下滑4.4个百分点;印度尼西亚取代泰国成为我国第五大化妆品出口市场,出口额达2.7亿美元,同比增长67.7%,保持持续高增长态势。而泰国则跌出前十,2023年仅进口我国化妆品1.4亿美元,同比下降14.7%(详见图2)。

值得关注的是,2023年韩国成为我国化妆品出口市场的一匹“黑马”,从2022年的第15位迅速跃升至2023年的第六位。数据显示,2023年韩国自我国进口化妆品同比增长108.5%,全年进口额达2.1亿美元。近年来,受经济下行、通胀高企、物价上涨等因素影响,韩国消费者开始倾向选择自带价格优势的中国品牌,在一定程度上带动了我国化妆品品牌进入韩国。

此外,我国化妆品对俄罗斯出口也有不俗表现,同比增幅高达57.4%,出口额为1.94亿美元,俄罗斯已跻身为我国化妆品出口的第八大市场。由于卢布贬值,俄罗斯化妆品零售商开始在亚洲市场寻找欧美化妆品的替代方案,倾向于性价比更高的新产品,我国化妆品品牌凭借不断改进配方、设计以及跨境电商、社媒营销等渠道优势,在俄罗斯的市场份额得到快速提升。

主要出口产品情况

2023年,我国化妆品出口金额最大的产品类别是美容护肤类产品,出口总额为37.42亿美元,同比增长32.61%,前五大出口市场为美国、中国香港、英国、印度尼西亚和韩国。其次是个人护理类产品,出口额达24.01亿美元,同比减少4.6%,前五大出口市场为美国、日本、中国香港、英国和马来西亚。香水出口额最少,为3.67亿美元,但同比增长最为迅猛,达49.6%,排名前五的出口市场分别为美国、中国香港、荷兰、英国和阿联酋,其中美国和英国市场表现尤为抢眼,同比分别增长73.3%和53.5%。

从细分领域来看,在美容护肤类产品中,我国出口以护肤和彩妆类产品为主,其中彩妆类产品(粉、眼用化妆品、唇用化妆品)出口额达14.3亿美元,同比增长24.8%,占美容护肤类产品出口总额的38.23%;基础护肤类产品出口额20.7亿美元,同比增长39.8%,占比55.34%。在个人护理类产品中,身体护理品出口额最大,达12亿美元,其中脱毛剃须类产品占52.6%,达6.3亿美元;其次是口腔护理品,出口额为7.2亿美元;头发护理品出口额紧随其后,为4.8亿美元。

主要出口省(市)情况

近年来,我国化妆品产业依托产业园打造已基本形成几大集群,呈现出百花齐放之势。上海的“东方美谷”、浙江湖州的“美妆小镇”、广东广州的“白云美湾” “中国美都”和“南方美谷”、四川成都的“她妆美谷”、重庆的“西部美谷”及北京的 “未来美城”等化妆品产业园迅速崛起。从地理位置上看,东南西北四大方位均已布局化妆品产业园,化妆品产业进入集群式高速发展期。

这些区域在化妆品出口方面也拉动了当地的贸易数字。从出口金额看,2023年,化妆品前五大出口省(市)分别是广东、浙江、上海、江苏和福建,合计占我国化妆品出口总额的85.9%。

广东省是我国化妆品产业大省,化妆品生产企业超过3000家,化妆品注册人/备案人数量超过8000家,均位居全国第一。2023年,广东省化妆品出口额达22.8亿美元,同比增长20.9%,占我国化妆品全年出口总额的35%,近三年来持续保持首位。浙江、上海和江苏近三年来则分列我国化妆品出口额的第二、三、四位,2023年出口额分别为16.5亿美元、8.3亿美元和4.8亿美元。其中,浙江省化妆品出口保持强劲的增长动力,出口额同比增幅达34.8%;上海市稍显逊色,增幅为7%;江苏省则有2.9%的下挫。

值得关注的是,重庆市化妆品出口额增幅巨大,同比增长1722%,位次从2022年的第20位跃升至2023年的第八位。

进口国产替代有所显现

近十年来,得益于国内巨大的消费市场需求,我国化妆品进口也有不错表现,进口额从2014年的27.6亿美元稳步增长至2023年的179.4亿美元。2020年前,我国化妆品进口增速十分可观,是外资品牌在我国市场开疆扩土的黄金时代,2021年进口额达到顶峰,全年进口248.8亿美元。此后,化妆品进口增速开始下滑,进入负增长时代,国货品牌开始挤压外资品牌的市场份额,国产替代趋势有所显现。尤其是2023年“双11”期间,珀莱雅超过欧莱雅、雅诗兰黛等一众国际大牌美妆,位居天猫、抖音美妆行业榜单第一位;同时,国货品牌自然堂、薇诺娜等也冲上榜单,给我国美妆行业以强烈的信心与鼓舞。

主要进口市场情况

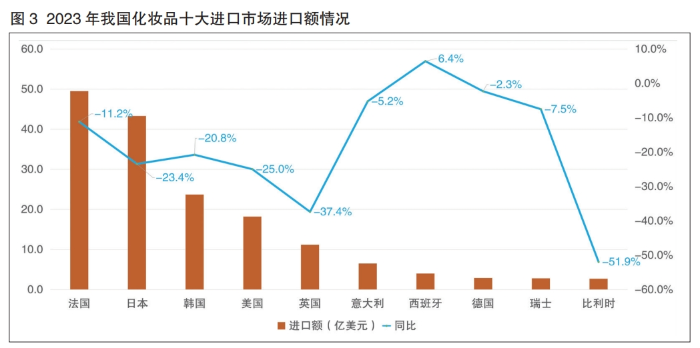

2023年,我国化妆品进口来源地主要集中于欧美和日韩地区,排名前五位的是法国、日本、韩国、美国和英国,与2022年基本一致,合计占据我国化妆品进口总额的81.4%。

法国继续蝉联榜首。我国是法国第三大化妆品出口市场,但近五年来法国对我国化妆品出口增速持续放缓,由2018年43.3%的同比增速一路下跌,2022年首次出现负增长,到2023年增幅深跌11.2%,我国从法国进口额仅为49.5亿美元。我国是日本第一大化妆品出口市场,2023年,日本对我国出口减少23.4%,连续第二年负增长,我国从日本进口额为43.3亿美元。2022年,美国对我国化妆品出口近五年来首次出现负增长,同比下降1.2%,2023年这一降幅跃升至25%(详见图3)。

前五大进口市场中,萎缩严重的是韩国和英国。2023年,我国自韩国进口额为23.7亿美元,同比下跌20.8%,这是继2022年33.6%的跌幅之后又一次“重创”,目前韩国在我国的进口占比从18.1%缩减至13.2%,前景不容乐观。英国也存在类似情况,我国自英国的化妆品进口额从2021年的20.8亿美元下滑至2023年的11.2亿美元,2023年的跌幅接近40%。

我国化妆品进口前十大市场中,只有排名第七位的西班牙保持正增长,增幅为6.4%,其余均为负增长。

以上市场对我国化妆品出口增速持续减缓甚至出现负增长,与经济下行导致国内消费需求有所下降不无关系,但更多是因为近年来本土化妆品企业迅速崛起,使更多优质且更具性价比的国产化妆品涌入市场,给进口化妆品带来不小冲击。

主要进口产品情况

从进口产品类别来看,我国进口额最大的化妆品类别是美容护肤品,2023年该类产品的进口额达到144.3亿美元,占进口总额的80.4%,但同比减少19.8%。个人护理类产品是我国第二大化妆品进口类别,进口额25.3亿美元,同比减少19.4%。

从细分领域来看,我国进口额最大的产品是护肤类产品,紧随其后的分别为洁肤类产品、香水及花露水、唇用化妆品、护发品和洗发剂(香波)。

国际贸易前景广阔

当前,新冠疫情带来的经济震荡还未全面消退,复杂多变的国际局势给我国化妆品产业的国际贸易带来巨大挑战。尤其是部分发达国家和地区采取紧缩政策应对高通胀,导致消费意愿和需求较为低迷;多个新兴市场国家汇率大幅波动、外汇储备不足,抑制进口需求,等等。但是,国际化的发展方向是不可逆转的,尤其对于我国化妆品产业来说。目前,已有众多本土化妆品企业将目光投向海外市场,寻求新的增长点和竞争优势,甚至行业内发出了“不出海,就出局”的呐喊。国货美妆品牌也迎来了“出海潮”,INTO YOU、珂拉琪、花知晓、完美日记、花西子、花皙蔻等品牌纷纷踏上出海的道路,不少头部企业成立海外事业部,以期在海外市场开辟第二增长曲线。

在全球化的竞争格局中,我国化妆品品牌的崛起无疑给全球美妆市场带来了新的活力与选择。在出海路上,本土美妆企业可以从以下三方面布局与发力。

抓住自贸区红利,深度挖掘区域市场

我国已与29个国家和地区签署22个自贸协定,自贸“朋友圈”不断扩大,自贸协定内容日益丰富。尤其是《区域全面经济伙伴关系协定》(RCEP)全面生效实施以来,区域内贸易已成为全球经济复苏增长的重要力量,同时也为我国美妆品牌出海带来无限商机。

根据中国医药保健品进出口商会统计,2023年,我国出口到RCEP其他成员国的化妆品总额从2021年的9.8亿美元显著上升至17.6亿美元,占我国化妆品出口总额的比重也从20.2%上升至27%。此外,上海合作组织成员国市场同样不可小觑,我国对上合组织其他成员国的化妆品出口额从2021年的1.99亿美元迅速扩增至2023年的3.08亿美元,增速超过50%,虽然基数相对还处于低位,但是潜力值得期待。

日前,中国—东盟自贸区3.0版第五轮谈判开幕式在杭州举行,将进一步提升贸易投资自由化水平,拓展中间品贸易、数字贸易、跨境电商、标准、绿色低碳等新兴领域务实合作,积极构建更为紧密的中国—东盟命运共同体。这为我国化妆品行业国际化发展提供了更为宽阔的舞台。

加强创新研究,打造中国特色

在国际化妆品市场,国货品牌与欧美品牌的竞争不可避免,如何找准市场定位和独特优势至关重要。

我国有着悠久的中医药文化,《神农本草经》《肘后备急方》等古籍记载了众多有美容作用的中草药。开发植物资源活性物质、研制纯天然化妆品已成为我国化妆品产业发展最活跃的领域之一。当前,从植物中提取的黄酮类化合物、多酚类化合物、多糖类化合物以及植物蛋白等在抗衰老、抗辐射、美白抗炎、滋润保湿、清除自由基等方面有重要功效。

近年来,积雪草、马齿苋、光果甘草、铁皮石斛等植物原料成分得到广泛研究和大量应用,在进口化妆品中使用率也不断提升。例如,国货护肤品牌谷雨主打光甘草定美白,欧莱雅推出复颜积雪草系列产品等。由此可见,中国特色植物资源在化妆品领域的应用具有巨大潜力和前景。

《化妆品监督管理条例》明确指出,鼓励和支持运用现代科学技术,结合我国传统优势项目和特色植物资源研究开发化妆品。未来,中国特色植物资源或将成为国货美妆品牌塑造差异化品牌形象,成长为国际美妆巨头的重要支撑。

充分利用新业态,实现“本土化”

近年来,我国化妆品产业高歌猛进,除充分发掘中国特色植物资源外,电商渠道、直播带货、私域社群等新业态和新营销模式也贡献了力量。这些模式不仅在品牌、商品与消费者之间建立联结,精准触达目标用户,还有效缩短了消费转化路径,进一步降低了成本,尤其为企业针对不同客户群体定制化推广提供了新路径。

延伸至化妆品出海,尤其针对RCEP区域市场,我国化妆品企业可以在充分调研的基础上,模仿上述路径。目前,Shopee、Lazada、速卖通等国内资本投资的电商平台可以提供助力。此外,Facebook、Instagram、TikTok、YouTube等娱乐社媒平台在东南亚年轻群体中普及度非常高,也为国货品牌出海提供了优势渠道。据跨境电商平台Lazada统计,2023年“双12”大促期间,跨境美妆品牌买家数量同比激增近100%,其中彩妆产品及美容仪器热销。

当然,化妆品产业“出海”,更重要的是要实现“本土化”,真正实现产业落地。一方面,要充分研究当地的消费人群,融入主流消费人群;另一方面,要争取在当地设立工厂,进行产业链的整合与搭建。此外,还要充分利用适合当地的营销模式,实现营收。

路虽远,行则将至;事虽难,做则必成。尽管踏浪海外,与国际品牌同台竞技很不容易,却也能够为我国化妆品品牌提供新增量,提升品牌形象与核心竞争力。期待2024年我国化妆品产业再创辉煌。(作者单位:中国医药保健品进出口商会)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:申杨)

分享至

右键点击另存二维码!

-

为你推荐